Trong cuộc họp Ủy ban Thị trường mở liên bang (FOMC) vừa diễn ra, Fed đã quyết định cắt giảm lãi suất 50 điểm cơ bản, xuống 4,75-5%. Đây là quyết định giảm lãi suất đầu tiên sau 4 năm tăng liên tục và neo ở mức cao. Fed cũng đã bỏ phiếu cắt giảm lãi suất dự trữ vượt mức (IOER) 50 điểm cơ bản xuống 4,9% nhưng vẫn giữ nguyên thắt chặt định lượng (QT) không đổi.

“Đây là mức cắt giảm sâu hơn so với kỳ vọng của chúng tôi và đánh dấu khởi đầu tốt đẹp và mạnh mẽ cho chu kỳ cắt giảm lãi suất của Fed”, Chủ tịch FOMC Powell nói.

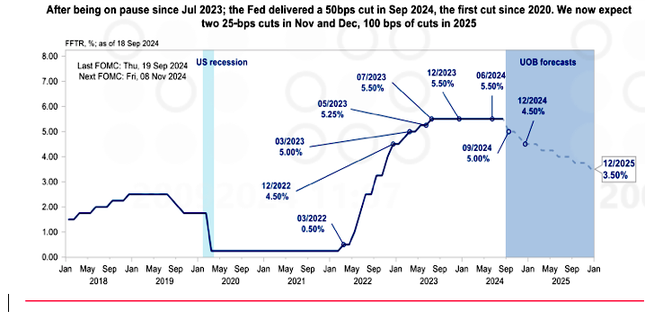

Dự báo của UOB về lộ trình cắt giảm lãi suất của Fed.

Ông Suan Teck Kin – Giám đốc Khối nghiên cứu thị trường và Kinh tế toàn cầu, Ngân hàng UOB Singapore – cho biết: “Quyết định mới nhất của FOMC là một bất ngờ so với dự báo của chúng tôi về kịch bản cắt giảm lãi suất 25 điểm cơ bản trong bối cảnh kinh tế vẫn khá ổn định và lạm phát đang hạ nhiệt”.

Sau cuộc họp FOMC vào tháng 9, UOB kỳ vọng Fed sẽ tiếp tục chu kỳ cắt giảm lãi suất trong các cuộc họp còn lại của năm nay, trong đó dự báo sẽ cắt giảm 50 điểm cơ bản, UOB cũng duy trì kỳ vọng cắt giảm 100 điểm cơ bản vào năm 2025.

“Chúng tôi cũng lưu ý đến hướng dẫn của Powell rằng các dự báo của FED mặc dù không phải là một kế hoạch chắc chắn, nhưng vẫn cung cấp một điểm khởi đầu tốt cho các nhà hoạch định chính sách nhìn nhận những gì đang diễn ra ở hiện tại”, ông Suan Teck Kin cho biết.

Điểm khác biệt trong dự báo của UOB so với Fed là mức lãi suất cuối cùng mà ngân hàng này dự báo là 3,25%, dự kiến sẽ đạt được vào đầu năm 2026 so với quan điểm dài hạn của Fed là 2,9%.

“Nhưng như chúng tôi đã chỉ ra trước đó, Fed đã nâng mức trung vị trong dài hạn của lãi suất mục tiêu (FFTR) trong hai biểu đồ chấm (Dotplot) gần đây nhất. Vì vậy chúng tôi sẽ không ngạc nhiên khi lãi suất mục tiêu dài hạn sẽ được nâng lên mức 3% trong các báo cáo tiếp theo. Do đó có khả năng hội tụ về mức dự báo lãi suất cuối cùng của chúng tôi”, ông Suan Teck Kin dự báo.

Theo nhận định của ông Suan Teck Kin, bất chấp tác động của cơn bão vừa qua và tỷ giá VND phục hồi đáng kể kể từ tháng 7, UOB vẫn kỳ vọng Ngân hàng Nhà nước sẽ duy trì lãi suất chính sách chủ chốt trong phần còn lại của năm 2024, vì Ngân hàng Nhà nước vẫn để mắt đến những rủi ro về lạm phát.

Tính từ đầu năm đến tháng 8, CPI chung tăng 4% so với cùng kỳ năm trước tính, chỉ thấp hơn một chút so với mục tiêu 4,5%. Áp lực tăng giá có thể mạnh hơn sau sự gián đoạn đối với sản lượng nông nghiệp, vì thực phẩm chiếm 34% trọng số CPI.

OUB kỳ vọng, Fed sẽ có thêm 2 lần cắt giảm lãi suất vào tháng 11-12/2025.

Ngân hàng Nhà nước có thể sẽ áp dụng một cách tiếp cận có mục tiêu hơn để hỗ trợ các cá nhân và doanh nghiệp bị ảnh hưởng trong khu vực của họ, thay vì triển khai một công cụ rộng rãi trên toàn quốc như cắt giảm lãi suất.

“Chúng tôi dự đoán Ngân hàng Nhà nước sẽ duy trì lãi suất tái cấp vốn ở mức hiện tại trong khi tập trung vào việc tạo điều kiện cho tăng trưởng tín dụng và các biện pháp hỗ trợ khác”, ông Suan Teck Kin nói.

Tuy nhiên, các chuyên gia của UOB cũng cho rằng, việc cắt giảm lãi suất 50 điểm cơ bản được Fed công bố tại cuộc họp tháng 9 có thể làm tăng khả năng và áp lực đối với Ngân hàng Nhà nước để xem xét nới lỏng chính sách một cách tương tự.